A股槓桿過高 成市場最大擔憂

A股槓桿過高成市中國A股市場表現火熱,市盈率非常吸引人,但由於缺乏透明度、信息不對稱,內幕交易頻發,是世界上醜聞最多的市場,令國際投資者望而卻步。

一旦股市成為無風險利率新的支撐行業,其成為中國經濟未來最大風險的機率也很高。

文 _ 賀詩成

國際投資者對中國A股市場的心情可以說非常矛盾。不僅國際投資家對A股心存疑慮,中國經濟學家也對A股不那麼信任。尤其是吳敬璉,這位知名的經濟學家,曾經公開表示A股牛市基礎不成立,這個市場缺乏規則,比賭博還要糟糕。

中共體制內專家也擔心A股可能成為支撐無風險利率的新行業。過去十年間,房地產和地方融資平臺一度作為無風險利率的支撐行業,其結果是房地產和地方債演變為中國經濟不得不面對的最大風險。中共目前的諸多寬鬆政策針對的正是房地產和地方債。

A股與MSCI明晟公司的決定

《華爾街日報》6月1日報導,在明晟的全球指數MSCI All Countries World

Index中,中國所占權重僅為2.7%,但中國經濟占全球生產總值的15%。

因此,紐約公司MSCI明晟是否在未來一年中將中國大陸股市列入其MSCI明晟新興市場指數顯得非常關鍵。該指數是衡量發達地區之外股市表現且追蹤人數最多的基準指數。

明晟新興市場指數給中國的權重為25.7%,但主要包含的是在香港上市的中資股票。

《華爾街日報》報導認為,MSCI明晟的任何調整都將促使西方國家的基金經理進入一個直到最近對他們來說還屬禁區的市場。數年來,這個市場一直被企業醜聞和劇烈的波動性所纏繞。

幾十年以來,中共政府設置的監管限制和缺乏透明度的規則令外國投資者望而卻步。此外,圍繞中國經濟的健康狀況、公司治理及許多中資股市盈率方面的擔憂,導致許多基金經理的投資組合裡中資股的占比甚至低於中資股在這些基準指數中的權重。

渴望提高其國際地位,中共政府加大了向外國投資者開放資本市場的力度。

專門研究中國經濟的研究公司Gavekal Dragonmics首席執行長蓋夫(Louis-Vincent

Gave)在最近的一份報告中稱,持有中資股的權重低於基準指數水平意味著,這將成為所有機構中最擁擠的交易。

一些分析師表示,A股如果被納入明晟指數,會助長中國股市的漲勢。這會使基金經理中許多人可能面臨其投資業績不如MSCI明晟指數表現的局面,他們不得不以更高的價格買入A股股票。

上證綜合指數到5月收官,已經上漲了43%,深證綜合指數則飆升了97%,兩者總市值超過10萬億美元,僅次於美國股市的市值。

《經濟學人》:A股已成瘋狂賭場

市場關於A股是否納入MSCI明晟指數新的爭論,反映出國際市場對中國經濟現狀的複雜和矛盾心理。

管理著2.4萬億美元的State Street Global Advisors的全球投資策略師霍格特(George Hoguet)說,人們如何預期未來是很重要的。他認為明晟指數6月份接納A股的可能性很低。

分析說,如果MSCI明晟不將A股納入其股指,在有些人看來,這意味著中共開放資本市場以及擴大人民幣全球使用的努力受挫。

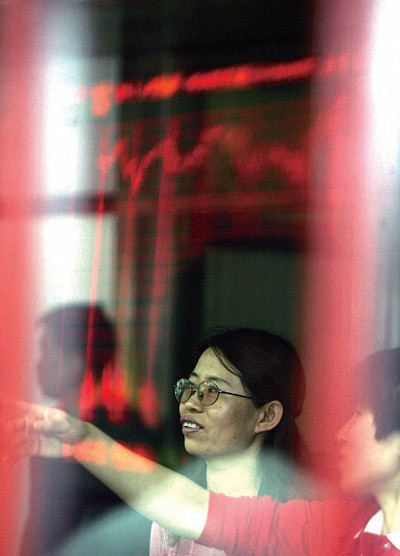

如果MSCI明晟不將A股納入其股指,意味著中共開放資本市場以及擴大人民幣全球使用的努力受挫。(AFP)

中國股市信息不對稱和缺乏透明度不僅令國際投資者卻步,也受到國內經濟學家的詬病。吳敬璉曾經公開評論中國股市,認為中國股市的牛市基礎並不成立,而且這是一個比賭場還要糟糕的市場。

他說,賭場還有規則不允許看別人的牌,而中國股市連規則都沒有,有人可以看別人的牌而決定買賣。

最近A股演繹的似乎是比賭博還驚險的狂熱,在某種程度上印證了吳敬璉的判斷。對此,英國雜誌《經濟學人》5月26日刊文表示,中國股市與基本面嚴重脫節,已經成為一個「瘋狂的賭場」。

文章認為,儘管經濟下行壓力嚴峻,但A股卻在寬鬆政策的刺激下一路上漲,已經存在很大泡沫。

文章表示,A股對於港股的溢價達到30%,接近五年高位,同時兩市開戶人數高達周均400萬,這些都是股市泡沫的徵兆。

文章稱,以科技股為主的創業板的市盈率高達130,存在很大泡沫。現在的創業板像極了1999年互聯網泡沫破滅前夕的納斯達克。

專家:股市或為中國經濟最大風險

近日,中共國務院發展研究中心副主任劉世錦接受網易財經專訪表示,中國經濟最大挑戰在於企業盈利水平下降,最大風險在於無風險利率過高。而股票市場目前正在成為無風險利率的支撐行業。

劉世錦認為,過去30多年,尤其是過去10幾年重化工業的高速增長造成了大量的過剩產能,使中國經濟進入通縮。如果產能過剩不能夠化解,中國企業的盈利水平將會下降。

他說,最近的統計數據顯示,整個企業的盈利水平在下降。而鋼鐵、鐵礦石、煤炭、石油、石化這五大行業占了大部分,說明企業利潤下降的大部分是由這五大行業造成的。

劉世錦表示,他最擔憂的是中國經濟轉型過程可能會拖很長時間,而無風險利率過高是經濟的最大風險。

他說,房地產和地方融資平臺是一度支撐無風險利率的領域。當時,房地產有很高的升值預期,所以房企敢於用很高的利率去拿資金。

而地方融資平臺在缺乏資金時,一些影子銀行資金便以很高的利率去滿足這種需求,它認為這是政府的項目,不會有問題,它的利率可以給到百分之二十幾、三十幾。

但是,房地產和地方融資平臺這些領域,並不一定能夠創造這麼多價值,它真實的效率也沒有這樣高,在升值預期和無風險預期下,實際上是隱藏了風險。而全社會的資金價格是由出價最高的人決定的,只要有那麼幾個行業能出相當高的價格,整個全社會的資金價格的水平就相當高。

但是中國的製造業企業沒有那麼高的回報,所以在利率高企情況下,製造業企業普遍遇到融資難、融資貴的問題。

劉世錦表示,最近一段時間股票市場又取代房地產和地方融資平臺成為新的過高無風險利率領域。

近來中國的股票市場取代房地產和地方融資平臺成為新的過高無風險利率領域,而無風險利率過高是經濟的最大風險。(AFP)

他說,在這次炒股的過程當中,有一些金融槓桿已經介入了,所謂的融資、融券,這和以前的股票市場是不一樣的。這樣,股市的整個槓桿率實際是進一步加長了。所以股市成了一個新的無風險利率的領域,在這種情況下,製造業企業,特別是創新領域,要讓它們有足夠的資金的支持,可能就會形成一些新的困難。

高槓桿或引發債務危機

長江商學院經濟學教授李偉5月2日在陸媒華爾街見聞發表文章認為,目前A股問題的關鍵不在於泡沫,而在於槓桿。

根據麥格理證券的研究,A股實際槓桿率可能非常高,原因是A股有大量非流通股,它們主要握在政府和國企手中,無論市場如何變化,這些股份目前無法拋出,A股真正交易的只是流通股,A股的價格由流通股決定,因此在衡量槓桿率時,應該使用融資餘額與流通股市值的比例。

按此口徑測算,A股流通股市值占總市值的比例為39%,在今年3月底,A股的流通股市值為18萬6037億元,同期A股市場投資者融資總額為1萬4858.8億元,槓桿率為8%,到4月23日的數據,A股的槓桿率正在接近10%。3.1%、8%、10%。這個比率可以說是很高的。麥格理證券的跨國比較發現,同期臺灣股市的槓桿率是1.4%,美國為2.5%,日本僅為0.8%。即使在上世紀80年代和90年代,臺灣、美國和日本股市的槓桿率最高值也不過6%左右。

李偉說,除了官方可統計的融資餘額,A股市場還存在大量難以統計的地下融資,比如投資者向親戚朋友借的錢,向地下錢莊借的錢。有媒體報導稱,有地下錢莊可以給予投資者10倍槓桿。有市場人士認為,這些資金加起來可能上千億甚至數千億元,若加上這些資金,A股的槓桿率應當已經突破10%了。

李偉表示,在股價上行時,高槓桿會增加投資者的收益,但在股價下行時,高槓桿則會成為投資者的夢魘。

當前A股這麼多投資者使用槓桿炒股,一旦股價大幅下跌,在槓桿和恐慌情緒的驅動下,股價下滑和減槓桿會出現惡性循環,不排除一些股票的價格跌到上市公司基本面以下。

這將令相關投資者血本無歸,他們將不得不縮減其他開支去還債,由於很多錢都來自銀行等金融機構,銀行也可能會由此而產生大量不良貸款。

中國股市風險大 四分之一借錢炒股

高盛集團投資管理部中國副主席暨首席投資策略師哈繼銘在4月17日到19日北京召開的一個論壇上表示,中國A股上市公司當中有70%股票市盈率已經高於38倍,60%高於51倍,一半以上高於於70倍,基本上達到了2007年的最高水平,也達到了美國納斯達克泡沫破滅之前的最高水平。

然而,2007年中國經濟增長速度很快,企業盈利表現很好,大量的外匯資金流入,人民幣大幅度升值,現在情況不一樣,企業盈利明顯下降,經濟增長速度下滑,中國的資本帳戶出現了明顯的資金流出,而不是流入。

哈繼銘認為,和2007年相比,這一次不同的是,那個時候不能借錢炒股,不能融資融券,現在可以借錢炒股。

哈繼銘表示,根據高盛的測算,中國股市每天的交易中有四分之一以上的錢是借來炒股的,這個風險就會很大。

據高盛測算,中國股市每天的交易中有四分之一以上的錢是借來炒股的,致使風險加大。(大紀元資料室)

哈繼銘說,2007年的時候,一旦股票下跌,雖然股票下跌了,但是股票還是投資者所有,可以等待機會,但是現在會強制平倉。◇

|

|